炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:湘股策

松井股份是一家3C+汽车涂料提供商,名字很日式,资本市场表现也颇具个性。

东方财富数据显示,三年来松井股份的估值水平长期维持高位,基本在70倍—100倍之间波动。与此相对应,公司股价长期在80元—120元之间箱体波动,像一个情绪稳定的中年人。

即使经历了今年2月以来的大幅下跌,目前复权价仍在70元附近,离箱底位置不远。

高估值背后是筹码锁定良好。股东分析表中,松井股份历年来筹码集中度的标签都是“非常集中”,前十大流通股东占比高的时候达到55%,目前低位也有32%。截至今年一季度末,公司股东人数不足3000人。

一切离不开机构捧场。2020年—2022年,截至各年末,松井股份机构持仓家数分别为:84、50、54。不过,今年一季度末显示的机构家数已锐减到10家。这也部分解释了,公司股价从2月118元跌至5月末64元的原因。

更为本质的的原因是,松井股份的业绩三年原地踏步,今年一季度更是大幅拐头向下。

年报显示,公司2022年营收4.99亿元,同比下降1.80%;归母净利润8225.09万元,同比下降15.55%。

2023年一季度,公司营收、净利分别下降19.50%、84.85%。

从经营情况看,松井股份的3C涂料业务颓势已显,乘用车涂料业务虽增长迅猛,但目前营收占比仅为13.43%。

想要维持高估值状态,松井股份的乘用车涂料业务必须加速狂奔。

上市三年业绩遇瓶颈

松井股份成立于2009年3月,彼时,移动互联网崛起、高端3C快速成长,公司以PVD涂料切入市场,提供3C涂层业务。

历时10年高速发展,2019年公司已经成为3C领域全球第四、全国第一的高端涂料龙头。

2020年6月,松井股份登陆上交所科创板,定位于新型功能涂层材料制造商,产品主要应用于高端消费类电子领域、乘用汽车领域。

招股书显示,在上市之前的2017年—2019年,松井股份分别实现营收1.87亿元、2.62亿元、4.55亿元;归母净利润0.27亿元、0.52亿元、0.93亿元。

两年时间,公司营收增长142.87%,归母净利润增长240.97%,增速惊人。

松井股份也因此备受关注,被市场冠以“高端3C涂料龙头”的名号。

然而,登上资本市场舞台后,松井股份的高增长势头反而消失了。

2020年—2022年,公司营收分别为4.35亿元、5.08亿元、4.99亿元;归母净利润分别为0.87亿元、0.97亿元、0.82亿元。

简单说,资本市场耕耘三年,松井股份的营收增长了不到10%,归母净利润不升反降约12%。

2023年一季度,松井股份业绩降幅加剧。报告期内,公司实现营收9420.59万元,同比下降19.50%;归母净利润仅剩303.47万元,同比降幅高达84.85%。

这样的成绩单,说业绩变脸有些夸张,陷入瓶颈却不毫为过。

高端3C业务收入下滑

成也3C,败也3C。

某种程度上,松井股份的业绩困境非战之罪。

松井股份所处的工业涂料领域是典型的“跟随型”行业,其业务好坏取决于下游行业的景气度。

正如前文所述,成立之初,松井股份成功选中了3C赛道,从高端3C涂料起家,借3C产业快速成长的东风实现了公司的高速增长。

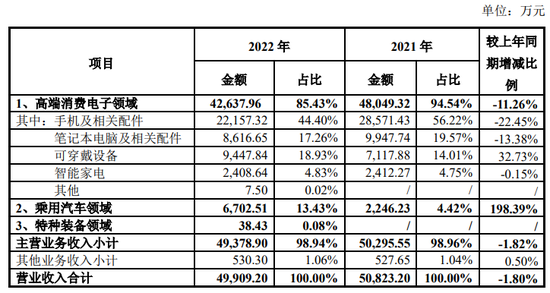

直至2022年,高端3C业务依然是松井股份的主要营收来源,当年营收占比高达85.43%。

然而,近年来,全球3C产业的快速成长红利已经消失,松井股份的高端3C业务也出现增长乏力势头。

尤其是2022年,“受宏观经济弱复苏等因素影响导致消费者换机需求疲软,供需错配使得终端上游供应链承压”,松井股份高端3C业务遭受当头一棒。

当年,该业务实现营收4.26亿元,较2021年的4.80亿元减少5411.36万元,降幅达11.26%。

来源 | 松井股份2022年年报

细分来看,手机及相关配件营收下降22.45%;笔记本电脑及相关配件下降13.38%;智能家电下降0.15%。

唯有可穿戴设备实现营收0.94亿元,同比增长32.73%。奈何其体量小,不足以扭转大局。

至2023年一季度,松井股份的高端3C业务更是全面滑坡。

一季报显示,公司在高端消费电子领域共实现营收7506.36万元,同比下降28.51%。

其中手机及相关配件、笔记本电脑及相关配件、可穿戴设备、智能家电等业务收入分别同比下降35.99%、28.86%、9.23%、16.37%。

按照公司说法,“第一季度为公司业务的传统淡季,叠加高端消费电子周期低点和行业市场去库存影响,消费电子涂层产品订单短期减少”。

不过,这个“短期”究竟是多久?还真不好说。

目前,市场对于3C行业复苏的预期并不算乐观。

中信证券在研报中判断,2023年3C行业景气仍处弱复苏阶段,“预计智能手机、电视、笔记本电脑、平板电脑出货分别+0%、+0%、-2%、-5%”。

如果这一预测变为现实,松井股份的高端3C业务难言乐观。至少,2023年还难以看到曙光。

乘用车业务难堪大任

对于高端3C业务的增长困境,松井股份其实早有预料,也早早开始布局下一个增长点:乘用车赛道。

湘股策制图

来源 | 公司官网、互联网

从上述主要产品发展历程可以看出,松井股份在乘用车域的布局可以大致分为两个路线:

其一,通用路线:从零部件做起,朝整车喷涂发展。自2016年开始,陆续有高光黑涂料、内饰件UV硅手感涂料、车灯防雾树脂及涂料等产品开始量产。

其二,新能源路线:从2019年开始,聚焦于新能源汽车关键部件涂料的研发,包括动力电池绝缘涂层材料技术,以及适用于更高功率汽车电机、特高压变压器性能的特种功能涂层材料。

上市当年,松井股份在年报中如此谋划:“加大汽车涂层(涵盖汽车零部件涂层、后市场涂层、原厂漆涂层市场)领域布局,依靠核心创新产品,兼顾资本市场手段,打破现有竞争格局,抢占市场份额”。

自2021年开始,松井股份采取了一系列的增资动作,加速在乘用车领域布局。

2021年3月,松井股份斥资1144万元对广西贝驰进行增资,持股比例由39%增加至58.303%。

根据公告,广西贝驰以松井股份PVD涂料为核心材料,采取先进的PVD电镀技术,对汽车零部件进行电镀表面处理加工。

2021年4月,松井股份斥资360万元收购专注于AF防指纹涂层领域的昕逸辰80%股权。

2021年6月,松井股份斥资2000万元对华涂化工进行增资,取得23.53%股权,以共同参与其汽车涂料及防冻液项目建设。

与此同时,松井股份的乘用车业务也如愿破局并高速增长。

2021年,公司乘用车业务实现收入2246.23万元,同比增长274.39%。

2022年乘用车业务收入6702.51万元,同比增长198.39%。同期,公司高端3C业务收入减少5411.36万元。

2023年一季度,由于“与主要的核心战略客户合作的新车型项目交付时间多集中在下半年,部分在手订单出货量一季度短期承压”,其乘用车业务收入1659.11 万元,同比增长45.11%,同比多收约515.75万元。同期,高端3C业务少收约3000万元。

很明显,尽管增速惊人,但由于松井股份的乘用车业务体量较小,其增长并不能填补高端3C业务下滑形成的“窟窿”。

香菇匠统计发现,上市三年(2020年—2022年),松井股份的乘用汽车业务占比逐年攀升,分别为1.38%、4.42%、13.43%。

2022年,公司高端3C业务的营收占比高达85.43%。

从营收占比而言,松井股份的两大业务处于明显的“长短腿”状态。某种程度上,要想未来发展之路走得更加平稳顺畅,乘用车业务这条“短腿”亟需尽快赶上来,而这并非一日之功。

2023年3月,松井股份再次押下重注,加码推动其乘用车业务增长。

公司与攸县人民政府签订《投资合同》,拟以自有或自筹资金在攸县高新区投资兴建汽车涂料建设项目,计划总投资额为20亿元。

不过,上述项目建成并达产的时间周期不短,产能释放更为时尚早。