美联储决策者对于基准利率的最新预期将于当地时间周三揭晓,在美债市场面临连续第三年下跌风险之际,这将成为一个决定走势的关键潜在因素。

虽然美联储主席杰罗姆·鲍威尔有时淡化点阵图预测的重要性,但鉴于他和他的同事在政策前景上不愿给出太多具体的口头线索,点阵图就显得重要起来。对于9月19-20日的政策会议,情况更是如此,对美联储此次将维持利率不变的预期已接近成为普遍共识。

“9月美联储会议的讨论点在于他们会在那里维持多久,”T. Rowe Price资产组合经理Stephen Bartolini表示。本周会议会“非常有趣,这可能是饱受诟病的点阵图对市场影响非常大的一次。”

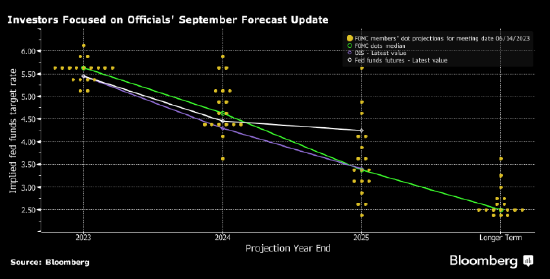

点阵图的两个关键问题是,决策者是否保留对年底前再加息25个基点的预期,以及他们准备在2024年多大程度地放松政策。决策者在6月时曾预计降息1个百分点 。

上周三消费者价格指数的表现令决策者的任务更加复杂。虽然近几个月的趋势显示CPI升幅放缓,但月度核心指标升幅在8月份加速。

Evercore ISI的Krishna Guha和Marco Casiraghi在一份报告中写道,这份数据报告可能巩固了大多数美联储决策者的观点,他们在点阵图上保留2023年再加息一次的可能性。报告还称,点阵图可能还会显示倾向于2024年降息三次,而不是四次。

对美联储将在更长时间内维持“较高利率”的担忧,已促使债券市场降低了对2024年降息的预期。

与美联储决策相关联的互换合约近几个月反映出约100个基点的降息预期,远低于今年年初时超过150个基点的降息预期。交易员预计有效联邦基金利率 —— 目前为5.33% —— 到2024年底跌至4.49%左右。

美国银行策略师最近警告称,如果决策者本周维持2023年再加息一次以及2024年降息的中值预期,那么2年期美债可能会遭抛售。他们认为这可能颠覆一些投资者对收益率曲线更陡的押注。

2年期美债收益率周五晚些时候超过5%,逼近7月创下的16年高点。 10年期国债收益率在4.3%之上。这段曲线自2022年年中以来一直处于倒挂,反映了美联储数十年来最激进的紧缩行动以及对经济下滑的预期。

UBS Global Wealth Management的应税固定收益策略主管Leslie Falconio表示,她预计点阵图将仅反映明年降息75个基点。

纽约梅隆银行的外汇和宏观策略师John Velis预计,年底前10年期美债收益率将升至4.5%。他说,如果美联储官员在他们的预测中显示“他们真的很认真,他们在很长一段时间内不会降息”,那么这将引发立即上涨。

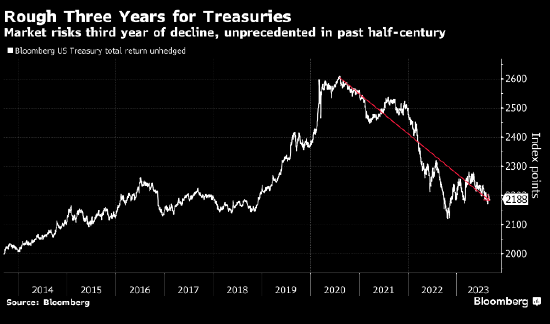

这对于整体债市来说不是个好兆头,彭博指数显示,债市整体已连续四个月下跌。这项指标今年以来基本持平,去年下跌12.5%令投资者非常失望,这是1970年代初有年度数据以来史无前例的最差表现。

对于美联储周三预期的另一个关注点是决策者对长期政策利率的预估中值,自2019年以来一直保持在2.5%或更低水平。本次预期也将首次纳入委员会对2026年的展望,可能为投资者提供更多的长期思路。