来源:金十数据

美国的石油产量很可能在今年第四季度达到一个非凡的里程碑,能源公司Rystad Energy预计美国的石油产量将创下超过1300万桶/日的新纪录。

对于一个为石油短缺问题苦恼了50年的国家来说,这是一个令人震惊的数字,是世界上所有国家中最高的,是十年前水平的两倍多。

然而,这还不足以缓解美国国内的燃油价格。昂贵的汽油自7月份以来上涨了7%,达到平均每加仑3.85美元——有可能加剧通货膨胀,而这正是美国总统拜登明年寻求连任时面临的主要经济挑战。

尽管美国页岩油公司做出了种种努力,但欧佩克及其盟友仍牢牢控制着市场。今年早些时候,全球需求达到了1.03亿桶/日的空前水平,而欧佩克以外的供应则因多年投资不足而受到影响。

沙特坚持在年底前自愿减产,使得原油价格在过去一个月内飙升了10%,超过90美元/桶。这似乎是页岩油加足马力、吃掉欧佩克市场份额并降低油价的完美时机,但这不太可能发生。

首先,页岩油的产量已经在以可观的速度增长。根据能源信息署(EIA)的数据,今年到目前为止,页岩油的日产量增加了70万桶。超级巨头埃克森美孚公司(Exxon Mobil Corp.)、雪佛龙公司(Chevron Corp.)如果加快增产,回报率就有可能受到侵蚀。埃克森公司高级副总裁Jack Williams上周说:“大幅调整产量并不是一个真正的好主意。这样做的资本效率并不高”。这些公司在经历了多年的低回报后,面临着向股东派发现金的压力。高盛分析师Daan Struyven表示,美国上市石油生产商目前仅将一半的运营现金流用于再投资,而在疫情之前的几年里,这一比例曾高达90%或更多。

其次,页岩油的产量越大,就越难进一步提高。油井的产量在第一年就会下降多达60%,这意味着需要不断钻探新的油井。据标准普尔全球公司(S&P Global)高级分析师Raoul LeBlanc称,按照每天1300万桶的产量,美国首先需要每天回填400万桶(相当于欧佩克第二大成员国伊拉克的产量),才能保持总体供应持平。

第三,占二叠纪盆地(Permian)大部分产量的独立和私营生产商越来越担心他们是否有足够的井位来维持生产。在石油价格为90美元的情况下,谨慎的做法有助于他们向股东返还现金,同时为未来保留资产。

沙特和俄罗斯也在赌西方产油国不会像过去那样对能源价格上涨作出太大反应。根据油田服务公司贝克休斯(Baker Hughes)的数据,即使在石油价格高于每桶90美元的情况下,截至9月22日在美国作业的钻井平台仍比一周前减少了11 个,比一年前减少了134个。这可能让欧佩克+放心,即使在油价异常高企的情况下,它也能抑制供应,而不会像页岩油繁荣高峰时那样失去大量市场份额。

再看看欧洲那边,巨头壳牌(Shell)和英国石油公司(BP)更不可能对如今的高油价迅速作出反应,因为它们的项目,尤其是海上项目,可能需要数年才能投产。

2023年最后一个季度的石油缺口将超过100万桶/日。许多分析师预计,近期油价将升至100美元/桶以上。

据伯恩斯坦估计,展望2024年,每天需要增加100万桶的供应才能满足需求。来自非欧佩克的供应可能只能满足大约一半的需求,因此世界将依靠欧佩克+打开“水龙头”。

如此紧张的市场对沙特和俄罗斯来说是个好消息。沙特政府需要油价保持在80美元以上才能平衡预算,特别是由于“未来派沙漠城市Neom”等豪华基础设施项目并没有像希望的那样吸引到大量海外投资。

俄罗斯也面临压力。据标准普尔全球商品洞察公司(S&P Global Commodity Insights)称,自俄乌冲突爆发以来,克里姆林宫的财政收支平衡油价已从冲突前的每桶64美元升至114美元。低油价将给俄罗斯带来巨大损失,这或许可以解释为什么近几个月来俄罗斯更加遵守欧佩克+配额。

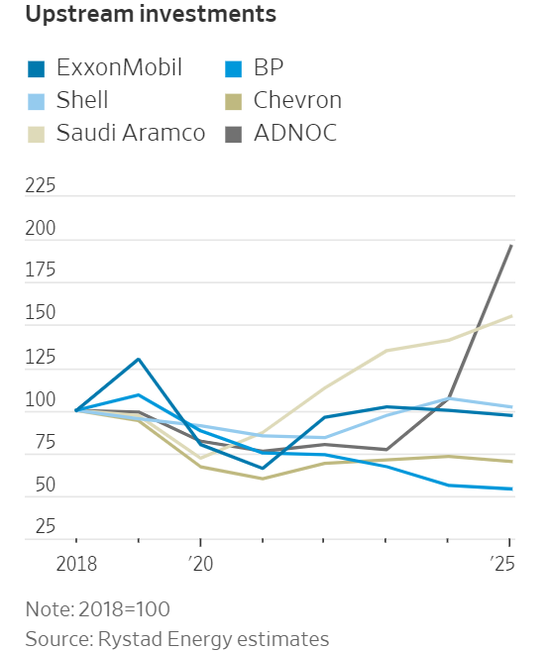

只要全球石油需求不会在短期内大幅下降,西方能源公司在新产量上的支出减少就会提高欧佩克+的杠杆作用。与疫情前的水平相比,沙特阿美和阿布扎比ADNOC等中东石油公司的再投资速度要比美国和欧洲超级巨头快得多。Rystad Energy公司分析师Olga Savenkova认为,这种趋势预计至少会持续到2025年。

不过,俄罗斯和沙特仍需谨慎对待高油价的问题,以免影响需求,使太阳能和风能等替代能源的投资更具吸引力。荷兰国际集团(ING)大宗商品战略主管Warren Patterson也指出,欧佩克可能面临地缘政治压力,要求其在2024年释放更多供应。美国和印度(俄罗斯石油的消费大国)都将在明年举行大选,他们将对选民对汽油价格的看法十分敏感。