来源 网易财经

在“寒冷”的2023年,不仅追求相对收益的公募基金亏损惨重,追求绝对收益的私募基金同样表现不佳。

尚不论动辄亏损50%以上的中小型私募,投研实力较强的百亿级私募也有大批沦陷。

行业标杆淡水泉的赵军亏损30%,连续多年盈利的“女魔头”李蓓亏损20%+,高毅资本的老将孙庆瑞更是被媒体曝出给投资人亏损近50%。

再加上跑路、踩雷、出轨等丑闻不断……部分投资者甚至将私募视为骗子、不靠谱、诈骗的代名词,行业面临着有史以来最大的信誉危机。

面对给投资者造成的巨额亏损,多数私募基金选择默不作声,也有私募基金选择向客户道歉。

但是令人诧异的还有私募基金选择PUA投资者,“亏了钱你活该,我这么有钱怎么可能给穷人道歉?”、“做个好人吧,期待我们变成去年的某某某的SB们,你只能失望了”。

虽然基金合同上写着盈亏自负,但投资者不仅要承担巨额亏损,还要被嫌弃、被教育、被批评,过得如此卑微,对行业发展真的好吗?

资本市场涨涨跌跌实属正常,在“寒冬”更要报团取暖,切莫寒了投资者的心!

最惨私募产品亏损96.76%!

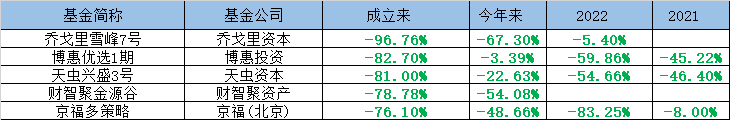

私募排排网数据显示,截止11月30日有11033只股票策略私募产品更新业绩,其中4019只产品成立以来亏损,占比高达36.42%,而且这还不包含此前清盘产品。

来源:私募排排网,数据截止至2023年11月30日

在亏损的4019只产品中有132只亏损幅度超过50%,17只产品亏损幅度超过70%,其中乔戈里雪峰7号累计高达96.76%,成为全市场最“惨”私募产品。

资料显示,乔戈里雪峰7号的基金经理牛晓涛并非行业新兵,从业时间已有17年,先后任职于陕西省地税局、律师事务所、外资公司和大型基金公司。

在个人简介一栏中,牛晓涛还特别强调自己管理的多只股票型基金经历了近年以来数轮股灾的考验,产品净值大幅跑赢大盘,为投资人赢得了优异的投资回报,现在看来充满讽刺。

来源:私募排排网,数据截止至2023年11月30日

在今年排行榜中,排名倒数第一的卓晔1号亏损幅度高达77.19%。卓晔1号大有来头,2020年曾成功押中舍得酒业重组,当年实现收益303.27%,2021年又再度实现收益207.44%,产品累计收益率一度超过600%。

来源:私募排排网,数据截止至2023年11月30日

但卓晔1号在随后两年表现极差, 2022年和2023年亏损幅度分别为43.79%和77.19%,目前产品收益率为-43.20%。

有分析指出,卓晔投资的投资风格过于激进,同时公司的风控体系存在严重的不足,这对于专业的投资机构而言,几乎可以说是致命的硬伤,同时这也是中小私募的硬伤。

失意的百亿级私募

往年中小型私募投研能力不足,风控体系存在漏洞,常常给投资者带来巨额损失。

但在今年百亿级私募的表现也同样不能令投资者满意,其中淡水泉、高毅资产、泓澄投资、正圆投资以及东方红资管的旗下产品回撤幅度较大。

淡水泉和它的创始人赵军是私募行业的标杆,以逆向投资理念闻名,业内还流传着“淡水泉时刻”的说法,意思是每当淡水泉旗下产品净值回撤超过或接近30%时,往往是买入、加仓的底部时机。

过去14年淡水泉旗下产品一共发生过五次净值回撤超过或接近30%的情况,分别是2008年10月,2012年12月、2015年9月、2016年2月和2018年11月,每个阶段都对应着市场阶段性低点。

但是近2年“淡水泉时刻”失灵了。2022年3月,淡水泉旗下就有多只产品回撤幅度接近30%,赵军罕见召开线上客户交流会为产品净值回撤向持有人道歉。

今年以来淡水泉依旧颓势不减,据私募排排网数据显示,截止12月8日淡水泉有647只产品公布净值,其中有59只产品跌幅超过20%。

从产品累计收益率的角度来看,淡水泉有118只产品累计跌幅超过30%。

除了淡水泉和赵军,高毅资产的表现也同样不及预期。

资料显示,高毅资产是国内仅有的4家千亿私募之一,作为一家平台型私募,聚集了邱国鹭、邓晓峰、冯柳、卓利伟、孙庆瑞和吴任昊等知名大咖。

来源:私募排排网,数据截止至2023年12月8日

据私募排排网数据显示,高毅资产仅公开了7只产品收益率,“草根大神”冯柳管理的高毅邻山1号远望年化收益率高达20.36%,前博时明星基金经理邓晓峰管理的高毅晓峰2号致信年化收益率同样接近20%。

但实际上高毅资产旗下产品并非如公开数据这般“岁月静好”。 据媒体报道,今年7月份高毅资产合伙人、资深基金经理孙庆瑞对于旗下管理产品出现大幅回撤公开“道歉”,并就业绩表现不佳进行了反思。

据报道,高毅庆瑞优选瑞泽1-6号私募证券投资基金于2021年1月22日成立,数据显示截止2023年7月21日,成立以来产品收益率为-46.55%,亏损接近一半。

除了孙庆瑞之外,高毅资本创始人邱国鹭的表现也未能达到预期。据私募排排网数据,邱国鹭亲自管理的金太阳高毅国鹭1号崇远自2015年成立以来累计收益率为110%,年化收益率为8.83%。

邱国鹭之所以会有如此平庸的业绩究其原因在于2020年和2021年未能在牛市把握住机会。其中2020年实现收益7.64%,2021年亏损16.96%,均排在同类产品倒数。2022年和2023年,邱国鹭尽管相对收益不俗,但市场整体表现较差,未能创造较高绝对收益,所以也就造成了年化收益率与其他基金经理差距较大。

在与高瓴资本创始人张磊的对话中邱国鹭曾这样说到,“聪明的投资人很容易犯的错误就是过度的自信,高估了自己的聪明。第二就是有时候他会低估市场的‘傻’。他知道市场‘傻’,但没想到市场会这么‘傻’。他明知道这个东西值一百亿,他觉得市场再傻,顶多搞成两百亿,结果市场就搞到五百亿、八百亿”,不知道这段话是否是在表达错失白马股牛市的遗憾。

不靠谱的明星基金经理们:

有人排队道歉,有人让利,还有人PUA投资者“做个人”

对于给投资者造成的巨额亏损,像淡水泉赵军、高毅资产孙庆瑞这般公开道歉已经成为了常态化安抚投资者方式之一,不过也有私募基金拿出实打实的措施让利投资者。

例如东方港湾的但斌在去年就公开发声,旗下所有累计净值低于1元的产品,将不再向投资人收取管理费,待净值回到1元以上再收取。

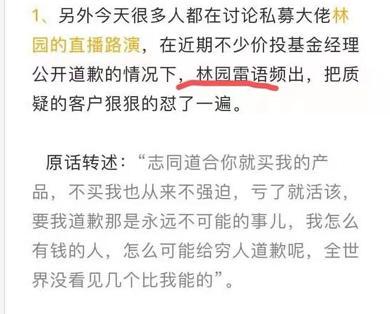

相较于但斌的让利,同样网红出身的林园处理方式却较为强硬。在2021年一场路演时,面对投资人的质问林园不仅拒不道歉,还怒怼投资人,“志同道合你就买我的产品,不买我的也从来不强迫。亏了就活该,要我道歉那是永远不可能的事儿,我这么有钱的人,怎么可能给穷人道歉呢?全世界没看见几个比我能的”

据私募排排网数据,林园投资旗下产品长期业绩并不算差,但近2年依然有大批产品回撤幅度超过30%。

与林园处理方式相似的还有被业内称之为“女魔头”的半夏投资李蓓,在今年3月份她曾通过多种渠道公开表达房地产板块的看好。

但市场表现不及预期,李蓓由于重仓配置了相关资产,在5月份的回调中代表产品半夏稳健混合宏观对冲亏损15.53%,半夏宏观对冲亏损9.46%。

今年以来,半夏稳健混合宏观对冲亏损21.13%,半夏宏观对冲亏损15.23%,不仅跑输了沪深300指数,而且还可能结束了此前连续多年正收益的记录。

面对市场质疑李蓓曾发布文章《做个好人吧》回应:的确犯了一些错误,在股票上和商品上都犯了一些错误,行情比较极端,都出现了不小的亏损。所以阶段性回撤较多。坚持一贯的风控框架,已经大幅减仓控制风险敞口。

但是李蓓解释亏损的同时却嘴上不饶人,在文末劝诫关注她亏损的人“改邪归正,做个好人吧”。