2023年7月12日上海银行(601229)发布公告称公司于2023年7月6日接受机构调研,广发证券、上海证券、杭银理财、宁银理财、敦和资管、兴银基金、兴证全球基金、海通资管、寻常投资、淳厚基金、人保资管、太平养老保险、蜂巢基金、弘毅远方基金、太保资产、太平资产、中银基金参与。

具体内容如下:

问:公司围绕“精品银行”战略定位,经营策略上有何举措?公司如何定位自身特色?

答:我行围绕“精品银行”战略定位及“成为服务专业、品质卓越的精品银行”战略愿景,以提升专业化经营水平与精细化管理能力为抓手,推进高质量发展。公司业务方面,致力于为企业客户提供完善的综合金融服务,加快形成“普惠金融、绿色金融、民生金融、科创金融、供应链金融、跨境金融”和商投行联动的特色。零售业务方面,持续打造养老金融、财富管理、消费金融和基础零售等经营优势,着力为个人客户提供更便捷、更有温度的金融服务。金融市场和同业业务方面,深化同业客户经营体系建设,优化资产结构,强化交易和代客能力,提升托管市场竞争力。特色定位方面,致力于成为面向企业客户的综合金融服务提供商;面向城市居民的财富管理和养老金融服务专家;依托上海国际金融中心的金融市场领先交易服务商;依托传统银行优势、独具特色的在线金融服务提供商。

2、2023年信贷投放重点领域?公司贷款方面,我行继续围绕普惠金融、科创金融、绿色金融、供应链金融、制造业贷款等重点领域,强化优质资产项目储备,加大信贷投放力度,持续提升实体经济服务质效。零售贷款方面,聚焦新能源汽车消费、住房按揭贷款、消费信贷等领域,强化与头部汽车厂商和新势力造车企业合作,加大车贷投放。同时,积极推进新市民综合金融服务,推出新市民毕业贷及普适性新市民贷产品等。3、在提升资产质量方面有哪些举措?我行坚持业务高质量发展与风险防控并重,完善信用风险管理目标体系建设,强化对重点领域、重点地区的管控力度,一是持续深化全面风险管理,提升对各类风险的识别与穿透管理的能力;二是按照早识别、早预警、早发现、早处置的“四早”原则,持续强化形势预判,紧盯主要风险点,有效防控重点风险领域,及早消除风险隐患,加大不良化解的力度;三是充分评估重点领域风险,审慎计提拨备,持续增强风险抵御能力,拨备覆盖率保持合理的水平。4、房地产贷款资产质量状况?我行房地产贷款主要集中在长三角、珠三角等经济发达地区,大部分房地产贷款均有抵质押物,拨备计提充分。总体而言,我行房地产贷款资产质量整体保持稳定,风险抵补能力较强。同时,我行从准入及贷后管理两方面对房地产业务进行管控,对符合授信政策的涉房业务予以准入及支持;同时,提高对存量房地产业务的贷后检查频率,按经营情况及风险状况进行分类管理,积极化解存量风险业务

上海银行(601229)主营业务:公司金融业务、零售金融业务和资金业务等。

上海银行2023一季报显示,公司主营收入132.15亿元,同比下降7.12%;归母净利润60.43亿元,同比上升3.25%;扣非净利润58.66亿元,同比上升0.56%;负债率92.36%,投资收益5.02亿元。

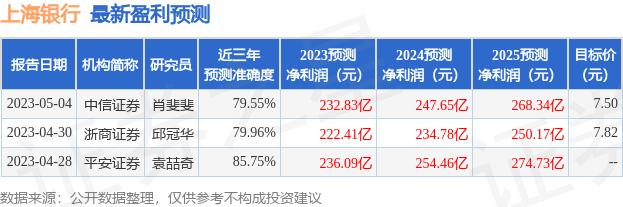

该股最近90天内共有3家机构给出评级,买入评级1家,增持评级2家;过去90天内机构目标均价为7.16。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出1.47亿,融资余额减少;融券净流入1072.5万,融券余额增加。根据近五年财报数据,证券之星估值分析工具显示,上海银行(601229)行业内竞争力的护城河优秀,盈利能力良好,营收成长性一般。该股好公司指标3.5星,好价格指标4.5星,综合指标4星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。