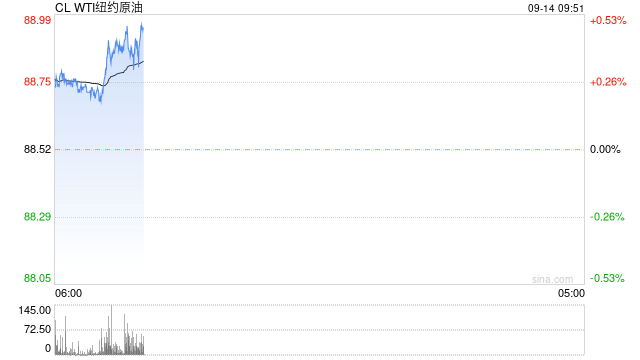

原油:

周三油价涨跌互现,其中WTI 10月合约收盘下跌0.32美元至88.52美元/桶,跌幅为0.36%。布伦特11月合约收盘下跌0.18美元至91.88美元/桶,跌幅0.20%。SC2310以715.1元/桶收盘,上涨7.3元/桶,涨幅为1.03%。EIA报告显示,截至9月8日当周,美国原油库存增加400万桶,至4.2059亿桶。美国汽油库存增加560万桶,至2.2031亿桶。包括取暖油和柴油在内的馏分油库存增加390万桶,至1.2253亿桶。美国原油净进口量增加270万桶/日,达到450万桶/日,创2022年1月以来最高。原油产量增加10万桶/日,达到1,290万桶/日,为2020年3月以来最高。IEA称,沙特带领的OPEC 削减石油供应,导致2023年第四季度市场预计出现“严重供应短缺”,油价有望出现大幅波动。在8月份,观察到的全球石油库存大幅减少7,630万桶,或246万桶/日。利比亚东部地区四个大型石油港口此前因遭遇大型风暴袭击关闭后重启。EIA周度库存数据累库超预期,对油价有所压制。不过当前在减产大背景下,全球去库模式下,油价仍可能延续高位震荡,此外SC2310合约即将面临自然人持仓离场,估值或仍将表现偏强,内外价差以及月差或呈现双走扩格局。

燃料油:

周三,上期所燃料油主力合约FU2311收涨1.28%,报3809元/吨;低硫燃料油主力合约LU2312收涨1.46%,报4715元/吨。目前东西方低硫燃料油市场套利窗口关闭,但船期数据显示2到3艘苏伊士型油船计划在10月上旬从欧洲运送低硫燃料油至新加坡,预计新加坡地区低硫供应将进一步增加。近期新加坡高硫浮仓库存也维持低位,但是高硫市场结构较前期依然偏弱,短期或有一定下行压力;低硫市场在此前回升后也出现了再度转弱的迹象,同时中期仍面临来自科威特的供应端增量。

沥青:

周三,上期所沥青主力合约BU2311收跌0.31%,报3843元/吨。截至9月12日,国内沥青76家样本贸易商库存量共计132.6万吨,环比减少1.5万吨或1.1%;国内54家沥青样本生产厂库库存共计103.7万吨,环比增加1.1万吨或1.1%;国内沥青81家样本企业产能利用率为45.3%,环比下降4个百分点。9月预计沥青供应维持高位,需求也有望增加至季节性高位。在供应充裕的背景下沥青价格仍有一定的下行压力,尤其需要注意高供应之下的隐性库存,但在油价的成本支撑之下,预计短期价格下行空间有限;随着进入“金九银十”旺季,沥青盘面和现货价格或再度反弹,关注需求实际兑现的情况。

橡胶:

周三,截至日盘收盘沪胶主力RU2401下跌75元/吨至14295元/吨,NR主力下跌205元/吨至10840元/吨,丁二烯橡胶BR主力上涨0元/吨至14140元/吨。昨日上海全乳胶12900(-100),全乳-RU2401价差-1390(+5),人民币混合11550(-150),人混-RU2401价差-2740(-45),BR9000齐鲁现货13650(-50),BR9000-BR主力-385(-50)。2023年8月,汽车产销分别完成257.5万辆和258.2万辆,环比分别增长7.2%和8.2%,同比分别增长7.5%和8.4%。在国家促消费政策及车企优惠促销等因素驱动下,汽车产销继续保持恢复态势。1-8月,汽车产销分别完成1822.5万辆和1821万辆,同比分别增长7.4%和8%,生产增速较1-7月持平,销售增速较1-7月回落0.1个百分点。原料端价格支撑力度较强,需求端汽车销售政策刺激下,向上传导利好轮胎市场,橡胶价格高位盘整为主。

聚酯:

TA2401昨日收盘在6282元/吨,收跌0.51%;现货报盘升水01合约33元/吨。EG2401昨日收盘在4308元/吨,收跌0.99%,现货基差01合约减少16元/吨,报价在4165元/吨。华东一套年产20万吨聚酯瓶片装置已于近期停车检修,重启时间未定。江浙涤丝产销整体回落,平均估算在4成略偏上。TA-EG价差走扩,达到近五年的高值,TA价格走势强于EG,下游聚酯多产品负利润,对于降负预期的兑现使得聚酯工厂继续忍耐亏损,预计聚酯原料价格偏弱震荡为主。

甲醇:

运输方面,国内甲醇运费继续呈现回调,目前内蒙古北线至鲁北甲醇运费180-270元/吨,南线至鲁北运费230-300元/吨。装置方面,久泰大路停车检修,华昱、临泉、山西骏捷等也检修;泸天化重启不畅,云南解化推迟重启。宝丰三期PE产出合格品,PP计划近期出产品。港口期现联动走弱,交投氛围较淡,关注进口到港量的冲击,供应阶段性仍显充裕,当地部分烯烃项目重启等进度待跟进。主力合约期价周三夜盘回落至2529元/吨附近,短期仍以回调思路对待。

尿素:

昨日尿素期货价格明显走高,主力合约收盘上涨3.22%。现货市场同步走强,各地区价格上调10~20元/吨不等,目前山东临沂市场价格2620元/吨,盘面仍有一定贴水空间。供应来看,部分装置检修,尿素日产提升缓慢,昨日回落至15.65万吨。需求端受上一轮印标补货支撑,市场成交有所好转,但新一轮印标中国参与可能性较低。整体来看,短期市场看空心态减弱,集港订单将继续支撑尿素价格,期货盘面也将偏强运行,关注国内保供稳价及出口动态。

纯碱&玻璃:

昨日远兴能源在其投资者互动平台表示,一期产能三四号线尚未投料,但目前产出的纯碱品质已符合国家标准和期货交割标准,纯碱期货价格走势昨日明显转弱,夜盘有所反弹。基本面来看纯碱供应水平也有所提升,随着企业检修陆续恢复,行业生产水平提升至83.78%,后期市场供应水平仍有增量预期。需求维持稳定,采购情绪趋于谨慎。且近两日个别企业运输问题导致发货慢,不排除库存累积的可能。当前碱厂订单排期依旧充足,故短期厂家大幅下调现货价格可能性较低。期货盘面开始反应未来供需宽松预期,预计主力合约日内延续宽幅震荡趋势,中长期运行中枢将缓慢下移。玻璃市场暂未有明显变化,浮法均价2064元/吨。昨日各地区产销在90%~100%区间,华北沙河市场因成交偏弱带动部分规格价格重心下移,华中市场观望情绪浓厚,华南市场产销尚可。当前玻璃市场缺乏新增驱动因素,市场观望情绪浓厚,预计玻璃期、现价格均延续窄幅震荡趋势,关注终端地产需求落实情况。