炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:低分红公司一定差吗?公司是否分红我们或需要一分为二看,一方面,结合公司发展阶段等考量,如中芯近三年零分红,但由于处于扩张周期,其扩张成长带来的价值或更优;另一方面,我们也需要警惕低分红公司可能触发的三大风险。即,其一,低分红公司或能测出公司业绩“水分”,如泸硅产业、农发种业、广晟有色等看似高增长,但业绩质量较差“水分”较大;其二,警惕圈钱索取型公司风险,如东旭蓝天向资本市场圈钱超百亿,极少向投资者分红,却同时又向大股东巨额资金输血;其三,对于“热衷理财却吝于分红”公司,我们需要警惕其资金使用效率与资金安全性,如奥马电器(维权)为何一边理财却又一边举债。

近日,监管层拟又对上市公司现金分红规则进行修改,涉及《上市公司监管指引第3号——上市公司现金分红和《上市公司章程指引》等一系列规则,交易所将同步修订相关规则。

从新修改规则核心要点看,其主要从两方面作为进行监督或引导,其一,对于低分红或不分红上市公司,监管层将强化信息披露与监管督促;其二,监管也将加强“涸泽而渔”式分红监管,即强化超额分红与公司实际情况不匹配的情形。

8月底,证监会指出,要强化分红导向,推动提升上市公司特别是大市值公司分红的稳定性、持续增长性和可预期性。

事实上,监管层近年也一直在积极倡导上市公司现金分红,引导上市公司更加注重投资者回报。通过引导经营性现金流稳定的上市公司中期分红、加强对低分红公司的信息披露约束等方式,让投资者更早、更多分享上市公司业绩红利。

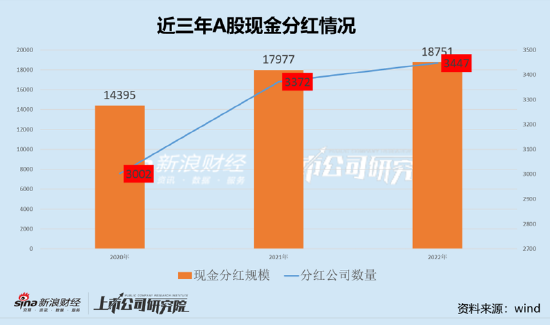

在政策、监管等各方推动下,A股市场的分红机制在逐渐完善,上市公司分红规模也在稳步提升。Wind数据显示,近三年,A股上市公司现金分红数量由2020年的3002家上升至2022年的3447家,增幅近15%;分红金额由2020年的1.4万亿元上市至1.9万亿元,增幅超30%。

基于以上背景,新浪财经上市公司研究院对A股上市公司近三年分红情况进行复盘,以及对于分红过低或过高可能存在的风险进行全面分析。

零分红公司就是差公司?需考虑发展阶段与股份回购等因素

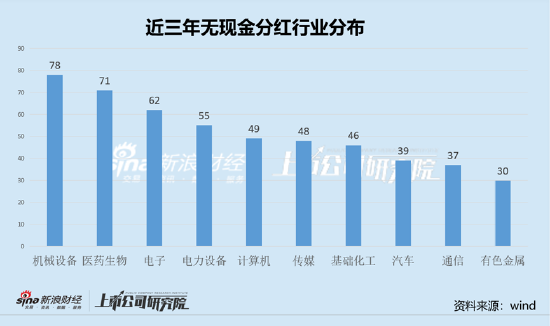

根据wind数据显示,2020年至2022年,没有进行现金分红的公司(2020年及以前上市公司)为867家,其中从行业分布看,机械设备、医药生物及电子行业公司数量靠前,分别为78家、71家及62家。

公司连续三年零分红,这是否意味着这些公司都不重视投资者回报?或这些公司没有投资价值呢?显然不是,对于零分红公司,我们或也需要一分为二的去分析,不能以偏概全。

首先,对于上市是否应该分红,我们需要结合行业特点、发展阶段、自身经营模式、盈利水平以及是否有重大资金支出安排等因素综合考虑。

以交通行业航空公司为例,由于疫情等不可抗力等因素影响,这三年,国航、南航、东航均出现大幅亏损,且今年上半年亏损依旧。此外,春秋航空今年上半年唯一扭亏为盈的航空公司。

以半导体行业中芯为例,由于公司仍处于资本性支出扩张阶段,在国产替代大趋势下,公司继续维持以资本性扩张换取未来业绩成长空间,此时分红显然不是最优投资回报策略。

我们再以医药生物电子行业君实生物为例,公司处于创新药赛道,由于创新药研发投入周期长,仍处于发展阶段,目前仍处于烧钱阶段,2020年至2022年及2023年半年报,公司持续亏损,且累计亏损高达61亿元。若君实生物此次分红也不匹配公司发展阶段。

事实上,监管也是以公司发展不同阶段给出差异化引导政策。如在相关分红规则中,公司发展阶段属成熟期且无重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到80%,若公司有重大资本性支出,则相关分红下调至40%等等。

其次,对于没有进行现金分红的公司,我们也要考虑股份回购等因素影响。

2018年,证监会等部门联合出台《关于支持上市公司回购股份的意见》,明确股份回购等同于现金分红,纳入现金分红的相关比例计算,上市公司实施股份回购后申请再融资将享受政策优惠。股份回购等同于现金分红,其主要因为相较现金分红,股份回购可通过减少公司股本,利于提升每股收益和净资产收益率,可一定程度改善上市公司估值水平。

如果我们剔除近三年进行股份回购公司,根据wind数据显示,2020年至2022年,没有进行现金分红的公司(2020年及以前上市公司)则为639家,零分红市值前三十的名单如下:

不分红三大风险信号?业绩虚实、索取型与重理财型

对于长期不分红或不重视分红的公司,我们该如何看待?

首先,需要关注高盈利低分红公司,警惕业绩中可能的“水分”。即分红力度或可以测出公司业绩的“含金量”,尤其关注长期不分红公司中可能出现虚假的繁荣。

对于业绩持续表现较佳的公司,在没有较大资本性支出的情况下,如果保持长期而稳定的分红,一定程度上也说明公司的业绩“含金量”。因此,对于分红差或长期不分红的公司,若其业绩又呈现出高增长,我们需要警惕其业绩真实性或业绩中可能存在的水分。我们对净利润高增长公司进行比对分析,看看是否可能出现所谓的业绩“泡沫”?

第一,我们根据这份名单发现,泸硅产业、农发种业、飞马国际(维权)、獐子岛(维权)等18家企业均在在这份近三年“零分红”名单,盈利似乎对非经常性损益较为依赖。

尽管,2022年,这18家公司的净利润增速呈现出两位数增长,然而,公司盈利较为依赖非经常性损益,獐子岛、飞马国际与宁波富邦非经常性损益甚至超过公司净利。值得注意的是,獐子岛属于财务造假争议公司,年报审计多年为保留意见。具体名单如下:

第二,我们发现,在这份“零分红”名单中,广晟有色、富通信息、宝莫股份等12家公司出现盈利质量较差情形。根据wind数据,我们发现,这12家公司2022年净现金含量均为负值。换言之,公司的盈利质量极差。以广晟有色为例,鹰眼预警显示,广晟有色2023年半年报的经营活动净现金流为-4.8亿元,持续三个报告期内为负数。这或说明广晟有色盈利质量差或已经持续多年。

其次,对于分红较低或长期不分红公司,警惕“圈钱索取”型公司,即不断从资本市场圈钱,但给投资者回报极低或零分红,有的甚至可能出现“价值毁灭”。

我们选取上市以来现金分红低于10亿元,而直接融资(包含增发、配股、可转债、IPO等)超百亿元的标准进行筛选,根据wind数据,我们发现,海南机场(维权)、北汽蓝谷、美年健康、东旭蓝天、海航科技等14家公司上榜。具体名单如下:

对于这种索取型公司,我们需要警惕可能出现以下三种情形:

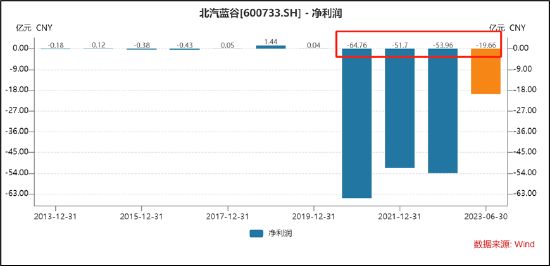

第一种,“价值毁灭”型,以北汽蓝谷为例,公司从资本市场融巨额资金,但并未创造出增量业绩。wind数据显示,北汽蓝谷自上市以来仅直接融资超过400亿元,而公司现金分红为0。我们进一步发现,北汽蓝谷盈利能力极差,近年更是业绩出现恶化情形,近三年一期,公司累计亏损超180亿元。如此亏损下去,公司未来可持续经营能力待考。

第二种,资本杠杆驱动型,以美年健康为例,wind数据显示,从资本市场直接融资圈钱超过105亿元,而公司上市以来的现金分红仅为5.07亿元。为何公司分红极少,而向资本市场融钱却较多呢?这或与公司模式有关。

众所周知,美年健康采取了“先参后控”的扩张策略,即前期以10%参股在体外孵化,随着业务增长成熟,公司以控股的形式并入上市公司体内。这种模式使得公司规模大幅提升,由2013年73家体检中心暴涨至2019年巅峰时703家。随着相关控股公司增加,公司相关资金需求或较大。

然而,颇为引人关注的是,这种资本杠杆驱动的模式的风险似乎在显现。一方面,今年半年末,公司体检中心较2019年不增,反而出现大幅下降至608家;另一方面,公司这种“先参后控”的模式使得公司商誉积累超40亿元,未来相关减值风险是否需要警惕?

第三种,“输血”型,以东旭蓝天为例,向资本市场直接融资金额超120亿元,而公司分红仅仅为3亿元左右。事实上,东旭蓝天疑似存在向大股东输血情形。

根据2022年年报发现,公司在东旭集团有限公司财务有限公司(简称“财务公司”)28.92亿元存款的可回收性存在不确定性。

最后,对于长期不分红公司,需要关注其是否存在更倾向于理财现象,我们需要警惕其资金使用效率与资金安全性。

有的公司有钱理财,但对股东分红极差。对此,我们对上市超过五年以上,且上市以来分红低于5亿元及以下,而直接融资超过累计现金分红5倍;且今年上半年理财资金(根据今年上半年交易性金融资产与其他流动资产之和大致匡算)与净资产之比超过30%以上公司进行进行筛选。根据wind数据,我们发现,奥马电器、联络互动(维权)、华控赛格(维权)等均在榜首,具体如下:

以奥马电器为例,公司2012年上市以来,累计分红仅为2.2亿元,自2018年后公司更是零分红。值得注意的是,截止今年上半年末,公司交易性金融资产近13亿元,占净资产之比超50%。颇为不解的是,公司一边理财,一边借款。鹰眼预警显示,23年半年报报告期内,公司广义货币资金为21.8亿元,短期债务为32.8亿元,广义货币资金/短期债务为0.67,广义货币资金低于短期债务。至此,我们产生以下疑问,公司资金结构是否合理?相关资金是否安全?

事实上,对于上市公司“热衷理财却吝于分红”的公司,监管口采取了长期大额财务性投资与分红挂钩的措施。2020 年2 月证监会发布《发行监管问答—关于引导规范上市公司融资行为的监管要求(修订版)》,明确上市公司申请再融资时,除金融类企业外,原则上最近一期末不得存在持有金额较大、期限较长的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。