来自:金十数据

美国政府债券的抛售和美联储传递的紧缩信号正在迫害另一个受害者:8万亿美元的抵押贷款债券市场。

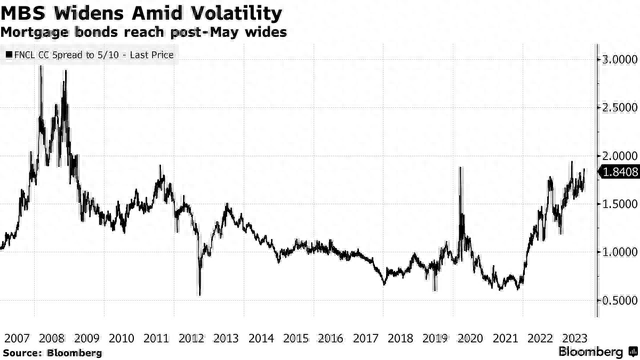

根据一项关键指标,最近几周,美国抵押贷款支持证券(MBS)利差/风险溢价走阔至历史性水平,接近今年5月创下的金融危机以来的纪录。

值此之际,席卷全球政府债券的抛售已导致美国和欧洲的长期借贷成本升至十多年来的最高水平。欧洲央行和美联储官员均明确表示,他们不太可能很快放松货币政策。

随着美国30年期国债收益率升至2007年以来最高水平,抵押贷款支持债券与美国国债的平均利差不断扩大,这给那些希望长期收益率已经企稳而买入这些证券的投资者带来了痛苦。

更高的抵押贷款利率也可能打压购房者的负担能力。上周抵押贷款利率自2000年以来首次突破7.5%,购房申请数降至数十年来的低点,说明房地产市场受到重创。

利率长期走高的威胁、对政府赤字膨胀和债券供应增加的担忧,以及政府关门的可能性,令投资者感到恐慌,从而引发了债市波动。贝莱德首席执行官拉里·芬克(Larry Fink)上周表示,由于地缘政治和供应链的变化使通胀更加持久,他预计10年期国债收益率将达到5%以上。

Oppenheimer & Co.的MBS策略师理查德·埃斯塔布鲁克(Richard Estabrook)表示,“这(抵押贷款利率的飙升)基本上是对美联储维持长期高利率立场的投降。人们购买票面利率为2%和2.5%的抵押贷款债券,预计利率将在2023年末和2024年下降,但市场情绪已急剧转向反对这种交易。”

周二,抵押贷款债券的风险溢价约为1.86个百分点,而5月底的触及的金融危机后纪录为近1.93个百分点。这一升幅是在短短几天之内达到的。

对于抵押贷款债券的投资者来说,美联储的立场给本已疲软的市场增加了压力。利率飙升、美联储减持债券组合,以及地区银行业危机导致监管机构需要出售约1000亿美元的此类证券,这些都进一步抑制了需求。

这使得这些债券在今年早些时候看起来“非常便宜”,新买家纷纷抢购。但这种需求还不足以使其恢复到以前的水平,因为抵押贷款债券的最大买家之一——美国的银行在2022年放缓购买后,并没有重新大规模购买。

Bloomberg Intelligence的MBS策略师埃丽卡•阿德尔伯格(Erica Adelberg)在给客户的一份报告中写道,“鉴于美联储重申将在数据好转之前保持紧缩政策的意图,从现在到年底这段时间里,不确定这种低迷的势头会被什么打破。”