来源:分支行观察PLUS

1951年,新中国成立之初百废待兴,央行决定大力发展农村信用合作社。就在这一年,青岛市第一家农村信用合作社在即墨县移风店试点成立,拉开了青岛市农村信用合作社事业的帷幕。1953年底,青岛市除即墨县以外的其他县市信用社大部分完成了组建,成为农民生产、生活上的参谋助手和扶持农业生产的重要力量。

顺应农村信用社银行化改革的新趋势,2012年,原华丰、城阳、黄岛、即墨四家农村合作银行,胶州、胶南、平度、莱西四家农村信用联社及青岛市联社共9家单位,正式组建成立青岛农商银行。

至此,青岛农商银行完成了信用合作社到信用联社再到股份制农村商业银行的历史性跨越。

时任山东省联社济宁办事处党委书记、主任的刘仲生,奔赴青岛农村信用联社,出任党委书记、理事长,与时任青岛农信社党委副书记、主任刘宗波搭班,共同推进改制。同时也开启了两位搭档的十年携手之旅。

成立之初的青农商行资产总额1016亿元,营业收入22.74亿元,净利润5.69亿元。

同年,青岛巴龙集团的掌门人姜俊平也在3年后,二度跻身胡润富豪榜,以55亿元尊列青岛首富。

从民生银行建立之初的股权争夺战的激烈程度来看,对于那时的首富来说,掌控一家银行,成为了判断他成功与否的唯一标准。

可惜那时的姜俊平并没有足够的实力参与到股份行的竞争之中,最终他选择了扎根本土的青岛农商行,成为了他的第一个突破点,巴龙集团以两家下属公司合计持股7.2%的方式成为了青农商行的第三大股东。

姜俊平的到来,也为日后不称职行长的结局埋下了一个巨大的隐患。

作为面向韩日、辐射东南亚、路连中亚欧的“一带一路”综合枢纽城市,拥有着得天独厚的地理优势,成立之初的青农商行一路披荆斩棘,在2016年10便向证监会申报了A股IPO文件。

相较于2000年左右挂牌试点成立的常熟银行及江阴银行,以青农商行的资历来说,其成立之初发展的速度之快,也成为业界的标杆。

2019年,继青岛银行登陆A股市场后,青农商行也于3月26日,在深交所隆重举行首次公开发行A股上市仪式,成功登陆资本市场,成为全国最年轻的A股上市银行和A股市场规模最大的农商银行。

其A股首发股票名称为“青农商行”,股票代码002958,发行新股数量5.56亿股,发行价格3.96元/股,募集资金21.5亿元。

敲钟当日,董事长刘仲生对外提到该行将努力实现“百亿利润、千亿市值、万亿规模”的远景目标。资本市场也一度看好青农商行的发展前景,在一个月后,其股价最高飙升至10.52元。

这一年也成为了青农商行最巅峰的一年,2019年,青农商行总资产达到了3416.47亿元,实现营收87.32亿元,同比增长17.02%;实现净利润28.25亿元,同比增长16.78%。

与其同年上市的直接对标银行,青岛银行,2019年资产总额达3736.22亿元,净利润23.36亿元,14.30%。

同样,对于不称职的行长刘宗波来说,这也是他个人最为巅峰的一年,其150.04万元的年薪水平,也排在各大行行长前列。

随后的青农商行增长便陷入了停滞,仅仅一年的时间里,青农商行就在经营方面开始大幅落后于青岛银行,根据双方财报显示,青农商行2020年资产总额为4,068.11亿元,较上年末增长19.07%,净利润为29.6亿元,比上年同期增长4.78%。

青岛银行方面,2020年资产总额达4598.28亿元,增长23.07%,营业收入105.41亿元,首次突破百亿大关,净利润23.94亿元,同比增长4.78%

除了经营方面的后劲不足外,青农商行在内控方面也出现了巨大的问题,根据其公告统计,2020年,青农商行收到两张罚单,合计金额182.21万元,2021年收到1张200万元罚单,来到2022年,则累计被罚款7573,27万元,荣登农商行被罚款的冠军宝座。

今年4月下旬,青岛银保监局公布的行政处罚信息显示,青农商行因公司类贷款风险分类调整不及时等原因,共被罚没3187.27万元,同时承担相关责任的个人也被处罚款。

从同期业务来看,近年来,青农商行贷款增速趋缓。截至2023年上半年,贷款余额已连续6个季度增速低于5%,与2021年同期一度高达20%的增速形成鲜明对比。

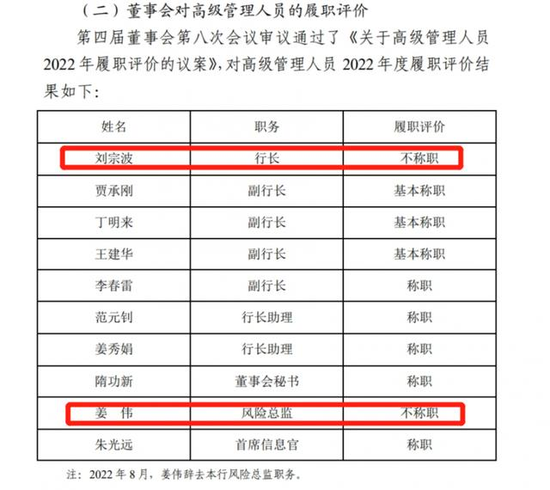

显然,青农商行过去几年高速发展的同时,同样也带来了巨大的风险隐患,其在内控审核等方面的能力也令人堪忧,这也不难解释,缘何2022年8月,原风险总监姜伟辞职后,被董事会开出了不称职的评价。

作为姜伟的直属汇报对象,老行长刘宗波也同样被董事会开出了不称职的评价,但业内人士指出,这份“不留情面”的成绩单实属业内罕见,会对相关人士的后续职业生涯带来不利影响,但从公司治理角度看,严格的履职评价也会激励高管勤勉敬业,促进管理水平的提升。

如果说经营不善及内控不严都可以理解为能力不足时,那么前文中所提到的巴龙集团,仿佛成为了刘宗波不称职的实锤。

除了青农商行以外,姜俊平控制的“巴龙系”还是烟台农商行、济南农商行、潍潍坊农商行以及长岛农商行等多家银行的股东。

根据天眼查信息显示,巴龙建设、以及巴龙房地产对烟台农商银行认缴出资额分别是1亿元、1.5亿元,分别占该行4%、6%股权;巴龙国际服饰集团有限公司对潍坊农商行认缴出资额1.3亿元,占该行5.0067%股权;巴龙集团对济南农村商业银行认缴出资额3.15亿元,占该行13.0612%股权。

综合计算,“巴龙系”在烟台农商银行的持股比例已经达到10%。此外,巴龙集团还通过旗下巴龙国际服饰集团有限公司持有潍坊农村商业银行5.0067%股权,是潍坊农商银行的重要股东,“巴龙系”在济南农商银行和青岛农商银行的持股比例也均超过5%。

显然,从持股比例来看,“巴龙系”对于上述银行来讲可以称得上是主要股东。

但根据按照《商业银行股权管理暂行办法》规定,在计算入股商业银行数量时,应将同一投资人及其关联方、一致行动人入股商业银行数量合并计算,并且规定同一投资人及其关联方、一致行动人作为主要股东参股商业银行的数量不得超过“2家”,或控股商业银行的数量不得超过“1家”,即所谓的“两参一控”。

巴龙集团在商业银行投资上的践踏红线,显然也给这些银行带来了不可估量的损失。

在刘宗波辞任后,青农商行在和中海外房地产11亿余元、以及与其行股东“巴龙系”近9亿元的借款纠纷案件中,在对方没有履行还款义务后,青农商行向法院申请强制执行,并对抵押物享有优先受偿权。

然而令人意外的是,三条公告出奇一致地称,经查询被执行人名下房产、银行存款、车辆等等,发现对方竟无可供执行的财产。

根据财报,2022年,青农商行全年净利润为23.46亿元,同比下滑了24.11%;今年一季度,青农商行净利润9.92亿元,同比增长6.14%。

由此可见,20.76亿元的“不良”款,占青农商行去年一整年净利润的88.5%,占比接近九成。

若按今年一季度的单季净利润对比看,20亿“不良”也差不多是青农商行两个季度的净利润。也即是说,青农商行要花费大半年的时间,才能挣回这笔“不良”款。

根据最新的披露显示,巴龙国际集团持有青农商行3400万股公司股份被二次法拍!45人报名237轮竞拍,成交价8719.1万元。司法拍卖成交后,法院需至证券登记结算部门办理后续过户、更名手续,期间交涉银行,需要一定时间。后续买受人凭法院出具的法律文书自行至证券登记结算部门办理手续,按照法律规定承担费用。

成功清退暴雷的大股东,暂时也为青农商行打开了局面,拥有“人熟地熟”优势的农商行,下沉业务是强项,但近年净息差未能支持这一说法。10家上市农商行中,仅3家净息差高于2%,和城商行几无差距。

小微贷款景气度较低、叠加大行“价格战”碾压,部分农商行在本是优势领域的下沉领域,生存空间越来越小。

在背负更高的成本收入比的前提下,农商行如何在下沉市场开出一片新天地,仍需打个问号,对于青农商行来说亦如是。