来源:券业行家

朱雀基金“出海”,监管问询!

曾是业内首批“私转公”机构,朱雀基金早早申请出海创业,却似乎引来了监管“质疑”。

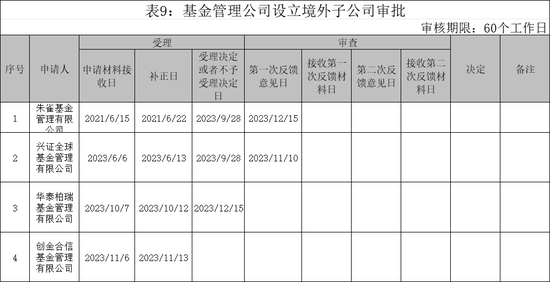

公募申请出海

证监会官网显示,正在申请设立境外子公司的公募机构共有四家,分别是朱雀基金管理有限公司(简称:朱雀基金)、兴证全球基金管理有限公司(简称:兴证全球基金)、华泰柏瑞基金管理有限公司(简称:华泰柏瑞基金)和创金合信基金管理有限公司(简称:创金合信基金)。

其中,朱雀基金在2021年6月15日申请设立境外子公司,一周后发回补正。今年9月28日,这一申请获得受理,12月15日第一次反馈意见。

监管灵魂提问

12月15日,证监会对朱雀基金申请设立境外子公司提出了两项反馈意见,对管理规模、展业前景、管理架构及制度安排发出提问。

监管关注到,从2023年初至今,朱雀基金公募基金管理规模从约210亿元下将至约140亿元,减少1/3。同时,朱雀基金预测拟设境外子公司展业后5年内管理规模、收入、利润均较为有限。

为此,证监会要求朱雀基金结合上述情况,就设立境外子公司的必要性以及是否与公司自身经营管理情况相适应作出补充说明。

同时,证监会要求朱雀基金对境外子公司管理架构进行补充说明,包括但不限于部门设置、客户尽职调查与适当性管理相关制度安排等。

朱雀系列机构

在公募领域相对年轻的朱雀基金,将在2024年初迎来五周年庆典。

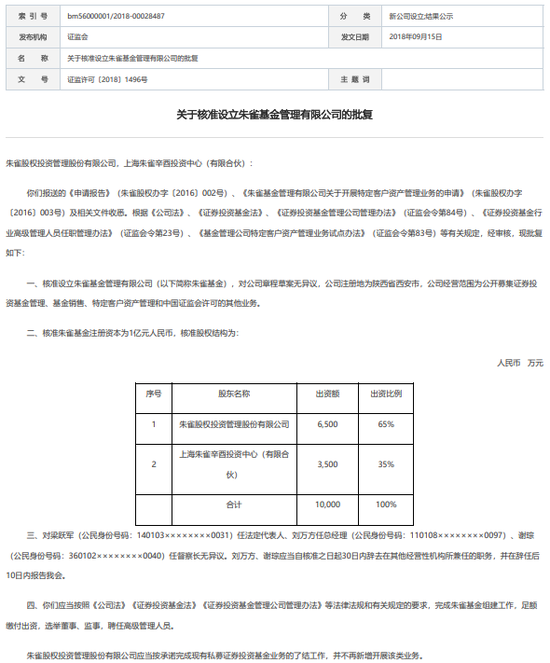

回想2018年9月,朱雀基金获准设立之际,创始股东包括两家:朱雀股权投资管理有限公司(简称:朱雀股权),持股65%;上海朱雀辛酉投资中心(有限合伙)(简称:朱雀辛酉)。梁跃军任法定代表人,刘万方任总经理,谢琮女士任督察长。

如今,朱雀基金有三家股东,朱雀股权持股65%;朱雀辛酉持股34.35%,新增的上海朱雀戊戌企业管理合伙企业(有限合伙)(简称:朱雀戊戌)持股0.65%。实控人李华轮持有朱雀股权62.5845%的股权,并通过由其持股77.9248%的上海新朱雀投资中心(有限合伙)(简称:上海新朱雀)持股26.6307%。包括总经理梁跃军先生在内,朱雀基金多位高管分别在上海新朱雀、朱雀辛酉和朱雀戊戌交叉持股。

此外,朱雀股权旗下的上海朱雀资产管理有限公司(简称:朱雀资产),成立于2014年4月,同年6月备案。目前,朱雀资产管理规模在20亿到50亿之间。

私募奔公往事

通过朱雀基金官网,行家了解到其股东方朱雀投资的私募背景。

原来,朱雀投资是朱雀股权、朱雀资产、上海朱雀投资发展中心(有限合伙)(简称:朱雀合伙)及相关企业的总称。

朱雀合伙成立于2007年7月,为上海第一家合伙制私募机构;朱雀股权成立于2009年9月,为陆家嘴金融城常务理事单位。2014年3月25日,朱雀合伙和朱雀股权成为首批备案的私募机构,分别聚焦证券投资和股权创投领域。

在私募领域,朱雀投资曾是行业少有的老牌百亿私募,连续多年获得私募金牛奖。朱雀基金成立后,朱雀投资剥离二级市场投资业务,由朱雀基金承继。中基协备案信息显示,2019年9月9日和2023年7月31日,朱雀合伙和朱雀股权相继注销私募资质。

目前,朱雀基金设有上海分公司,由田芸菁担任负责人。公开信息显示,田芸菁女士曾在朱雀合伙任职,现为朱雀基金副总经理、研究部总经理。

业绩规模近况

天天基金网显示,朱雀基金现有8名基金经理,管理15只产品。截至今年三季度末,管理规模为150.68亿元,在206家机构中排名第123位。

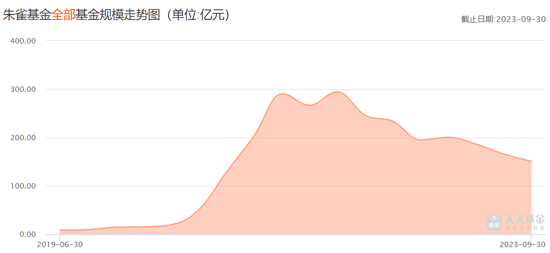

从历史数据来看,朱雀基金在2021年底规模曾经达到294.29亿元,2022年底降至200.40亿元。而目前的管理规模,仅相当于巅峰时期的一半。

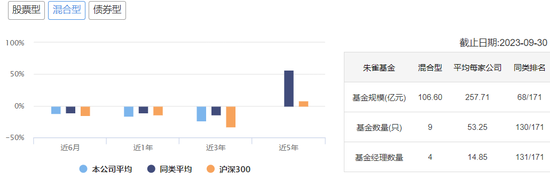

再看收益情况。朱雀基金旗下9只混合型产品总规模为106.60亿元;最近一年收益率为-16.26%,而同类平均为-10.98%,作为业绩比较基准的沪深300为-15.80%。

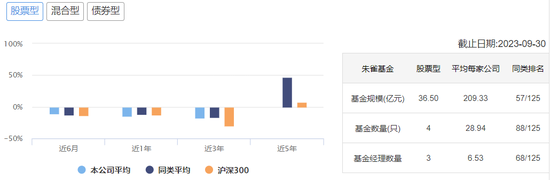

4只股票型产品合计规模36.50亿元;最近一年收益率为16.39%,逊于同类平均-12.82%,也未能跑赢沪深300。

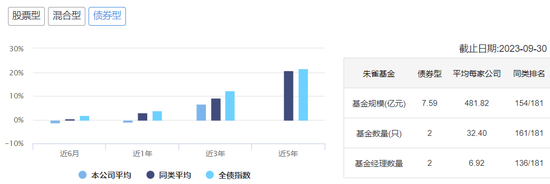

数量最少的债券型产品仅有2只,合计规模为7.59亿元;最近一年收益率为-1.01%,而同类平均和全债指数分别为2.87%和3.81%。

截至12月18日,朱雀基金旗下全部产品最近6个月业绩为负,13只有近一年和近两年业绩数据的产品,业绩同样全数为负。

耐人寻味的是,由朱雀基金总经理梁跃军独自或联合执掌的产品包揽了规模前六,并且亏损率颇为接近:混合偏股产品朱雀恒心一年持有混合,规模为46.73亿元,最近一年收益率为-14.57%;朱雀产业臻选混合A/C规模分别为29.77亿元和8.84亿元,最近一年收益率为-15.15%和-15.67%;朱雀匠心一年持有规模11.69亿元,最近一年收益率为-17.09%。而股票型产品规模最大的朱雀企业优选A和朱雀企业优胜A,分别为22.23亿元和8.76亿元,最近一年收益率分别为-16.35%和-15.75%。

期待转型突破

从面向中产以上的私募巨头,到面向普罗大众的新锐公募,朱雀基金曾经是成功转型的典范。

抚今追昔,头部私募的辉煌岁月,似乎未能延续。雄心勃勃的出海计划,也被监管机构问询。

管理规模的缩水,持续数年的亏损,是不争的事实。而这一情况,是否应该归咎于市场环境的变化,还是基金经理的投资策略呢?对掏出真金白银的基民,朱雀基金又将如何回报?