来源:券业行家

一起非法获利金额超过千万的“老鼠仓”案,因“打码”变得扑朔迷离。而现有的线索,确凿的指向魔都这家颇为老牌私募机构。

遮遮掩掩的罚单

不按常理出牌的上海证监局,新增了一则针对私募人员的监管“罚单”,全文出现了多达百余处“打码”。

这份发布日期显示为12月14日的沪〔2023〕51号行政处罚函,“部分”点名了当事人陈某琳,生于197X年X月。

正文第一段就提及,2018年8月30日,私募机构”上海某投资管理有限公司“与某证券公司签署了《A集合资产管理计划投资顾问协议》。2018年9月25日,A集合资产管理计划成立,某证券公司为A集合资产管理计划的资产管理人,该私募担任投资顾问,陈某琳为该私募机构授权投资代表,具体负责A集合资产管理计划投资决策。

而这位了解内情的“神秘人士”,控制两位客户的相关证券账户,与A集合资产管理计划趋同交易,并从中获利不菲。

那么,他是谁呢?

蛛丝马迹的透露

虽然隐去了真名实姓,但这份监管函依然提供了精确到月份甚至是日期的信息。

涉事的“上海某投资管理有限公司”,于2014年3月登记为私募证券投资基金管理人。

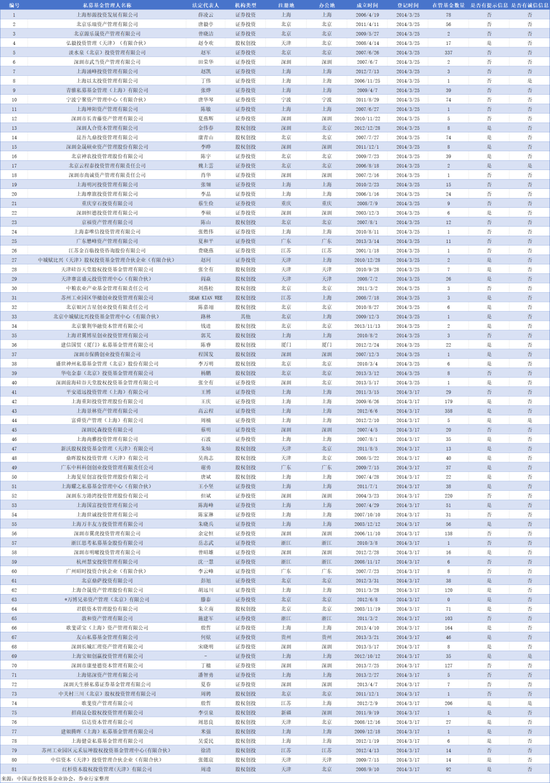

中基协信息显示,2014年3月首批备案的私募管理人,正好是100家,其中81家存续至今。如果不考虑改名的情况,与“上海某投资管理有限公司”相符的私募机构共计11家,其中10家为证券投资类私募。

另一条线索是“A集合资产管理计划”。中基协备案信息显示,在2018年9月25日当天,有且仅有一只产品成立——

虽然已经提前清算,但这只资管计划的基本信息清晰可见。担任管理人的,正是上海世诚投资管理有限公司(简称:世诚投资)。

私募大佬的历程

备案信息显示,世诚投资成立于2007年10月10日,2014年3月17日备案。现有全职员工20名,全部持有基金从业资格。存续产品31只,管理规模在10亿到20亿之间。

颇为巧合的是,世诚投资的创始人、控股股东、法定代表人、董事长兼总经理,名字就是“陈家琳”。在股权结构中,陈家琳持股比例为99.5%,担任合规负责人的章伟持股0.5%。

而这一信息,与前述罚单中当事人“陈某琳”自述“作为公司控股股东、法定代表人”的内容,完全吻合。

据搜狐财经早年的报道,陈家琳1992年毕业于华东师范大学国际金融专业;2001年获得香港大学MBA;2002年获得美国CFA资格;并于2003年获取证券从业人员资格,同时也是中国注册会计师协会非执行会员。

备案履历显示,毕业后,他先是在三和银行担任市场部客户经理,其后相继在嘉里证券和里昂证券投资研究部门任职。2003年4月起,他加入海富通基金,以股票研究/投资负责人身份任职于投研部门。直到2007年10月,创立世诚投资。

趋同交易的细节

万万没想到的是,这位私募大佬在履职之余,还有一项“生财之道”。

监管函明确载明,陈某琳此前就与客户曹某签订《委托理财协议书》,约定曹某委托陈某琳对其光大证券账户资产进行投资理财,同时向其支付固定管理费及浮动管理费。陈某琳与彭某签订《彭某女士专户资产管理合同》,约定彭某委托陈某琳对其中金公司证券账户资产进行投资理财,同时向其支付固定管理费及业绩报酬。

因接受上述委托,陈某琳实际控制“曹某”光大证券账户、“彭某”中金公司证券账户(下称“曹某”账户组)。从集合资管计划成立日起,陈某琳便开始利用掌握的信息,对“曹某”账户组下达投资指令给交易室,并由公司交易员执行。

经测算,自2018年9月25日至解除委托,“曹某”证券账户在沪深两市与A集合资产管理计划趋同买入股票62只,趋同买入金额6,309.54万元,趋同买入股票只数在沪深两市占比分别为78.79%、80%,趋同买入金额在沪深两市分别占比80.14%、80.04%,账户趋同交易盈利为3,675,062.97元。“彭某”证券账户在沪深两市与A集合资产管理计划趋同买入股票56只,趋同买入金额10,709.30万元,趋同买入股票只数在沪深两市占比分别为73.33%、69.81%,趋同买入金额在沪深两市分别占比75.58%、78.51%,账户趋同交易盈利为7,099,549.46元。

通过疯狂的老鼠仓操作,他为客户“赚取”了多达1,077.46万元的“收益”。至于客户付出了多少管理费、业绩报酬等“好处”,又有多少放入自己的腰包,监管函倒是没有说。

苍白的申辩理由

依照法定程序,当事人申请召开听证会,在陈述、申辩材料中提出了多项意见,诸如当事人与公司的利益高度一致;不负责最终的投资决策;案涉信息经公司同意后使用案涉信息;案涉信息不满足信息的“重大性”或者“价格敏感性”要求;本案趋同交易是由于案涉产品与公司其他受托管理产品统一管理并采取同策略复制投资方式等意见。同时,他以自查自纠为由,要求“轻判”。

上海证监局一针见血的指出:作为私募从业人员,趋同交易为个人行为而非职务行为,损害了集合资产管理计划持有人的利益,违背了受托责任,危害了证券市场秩序,构成行政违法行为。

综合考虑违法事实、情节与社会危害程度等因素,上海证监局对其申辩意见不予采纳。做出了如下处罚决定:责令改正,没一罚一,合计罚没2,154.92万元。

合法合规的呼唤

在外界看来,私募圈的头部机构宛如股神附体,有着翻云覆雨甚至呼风唤雨的本事。高净值的投资者,也乐于支付不菲的管理费用和超额提成。

然而,本次被罚的私募大佬,可以凭借个人魅力,拿到券商买单的合作项目。却没有将心思放在如何把握市场行情,为投资者合法合规赚钱上。而是打起了小算盘,利用职务之便,大搞“老鼠仓”,向个别客户利益输送,肥了自己的腰包。最终在监管铁拳之下,认罪认罚,倒赔千万,这是何苦呢?

2024年在即,首批备案的私募,将迎来十周年。老牌不易,且行且珍惜。