炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

持续高强度调研!

Wind数据显示,9月险资机构合计调研280家A股上市公司,调研次数合计1312次,对工业机械、半导体产品、电子设备和仪器领域的个股兴趣较浓,并加大对科创板公司和北交所公司的调研力度。

业内人士认为,股票市场预期最悲观的阶段可能已经过去,四季度权益市场指数将震荡向上,以结构性机会为主。值得注意的是,此前,国家金融监管总局发布《关于优化保险公司偿付能力监管标准的通知》,优化降低权益因子。据中信证券测算,假设增配后股票资产最低资本保持不变,此次风险因子调整带来的潜在增配股票空间为2000亿元到3000亿元。

6家公司被险资扎堆调研

Wind数据显示,截至9月28日收盘,今年9月共123家险资机构(保险公司92家,保险资管公司31家)合计调研280家上市公司,调研次数合计1312次。

从调研次数来看,泰康资产最为“勤奋”,9月调研次数为104次,也是唯一一家调研总次数超百次的险资机构,其与之对应的调研个股数量也达到95只。除泰康资产外,人保资产、中邮人寿保险、大家资产、国寿资产四家机构的调研总次数也超50次。

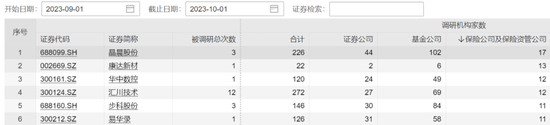

从调研对象来看,晶晨股份、康达新材、华中数控、汇川技术、步科股份、易华录备受“偏爱”,10余家险资机构扎堆调研上述公司,其中晶晨股份共吸引17家险资机构的注意力。

数据显示,晶晨股份今年第一季度实现营收10.35亿元;第二季度实现营收13.15亿元,环比增长27.05%。第一季度实现归母净利润3043.73万元,第二季度实现归母净利润15427.43万元,环比增长406.86%。晶晨股份表示,公司预计第三季度营收有望进一步环比提升,但具体业绩存在一定不确定性。

具体来看行业(Wind行业分类),9月险资机构调研更加偏好工业机械、半导体产品、电子设备和仪器、应用软件、电气部件与设备行业,上述行业9月被险资调研的公司家数分别为30家、23家、13家、12家、12家。

大举加仓ETF入市

值得一提的是,险资机构此次月度调研情况是政策红利发布后的首次相关数据。

9月10日,国家金融监督管理总局发布《关于优化保险公司偿付能力监管标准的通知》,下调权益投资风险因子,释放险资入市空间。其中,提到引导保险公司服务实体经济和科技创新。对于保险公司投资科创板上市普通股票,风险因子从0.45调整为0.4。

中国证券报记者梳理发现,今年9月险资机构加大了对科创板公司的调研力度,险资对科创板板块个股调研数占比为32.86%,而去年同期为28.76%。与此同时,险资机构对北交所公司的关注度也有所上升,月度调研个股数由去年9月的4家增至今年9月的9家。

调研之外,部分险资今年早已“真金白银”入市。天相投顾数据显示,截至上半年末,ETF产品前十大持有人中,险资身影共出现952次,较2022年末增加375次;险资重仓持有的ETF份额更是直接翻倍,达到1282.79亿份,较2022年末增加757.05亿份。

“险资持续加仓ETF,主要有以下几方面原因。首先,市场处于一个相对底部区域,适合保险类资金逐步建仓。同时,ETF相对个股而言波动小,更符合险资配置偏好。其次,资本市场正经历深刻的变革,固定收益市场面临利率中枢下移、信用风险加大等挑战,这使得保险资金需要在权益类资产里寻求高安全性与高回报率资产。再次,ETF的产品类型十分丰富,不仅包括宽基指数ETF,也涵盖了多个细分行业主题ETF,过去几年市场的结构性行情,使得市场上的行业主题机会层出不穷,保险资金利用这些ETF获取收益的机会也大幅增加。”生命资产有关负责人对中国证券报记者表示。

险资:四季度将整体震荡向上

“股票市场预期最悲观的阶段可能已经过去。”9月下旬,上海某大型险资机构相关负责人告诉中国证券报记者,伴随前期积累的政策效应由量变逐步引发质变,以及政策预期的发酵,市场有望在国庆后出现一轮超跌反弹行情。

展望四季度权益市场表现,生命资产有关负责人判断,将整体震荡向上,以结构性机会为主,“稳增长是2023年的首要工作,流动性环境预计偏宽松,刺激政策预计将持续推出。目前,A股估值目前处于历史偏低水平,相对性价比优势明显。”

结构上,不同险资机构的偏好稍有不同,但整体而言大致为低估值高股息的优质资产、行业成长空间大的优质龙头及细分小龙头公司等。

“接下来我们重点关注以TMT为代表的前期超跌板块,以及以白酒、新能源为代表的核心资产。”上述沪上大型险资机构相关负责人称。

生命资产有关负责人进一步表示:“我们看好的方向主要有低估值高股息的银行、保险、煤炭、石油;受产业政策支持的人工智能;调整时间长,估值相对合理的生物药、创新药等。在经历控费、反腐等一系列政策利空影响下,医药板块调整时间足够长,机构持仓也处于低位。”